ギリシャ問題に端を発した円高とさまざまなマーケットの乱高下は、出口がはっきり見えにくいこともあって、個人の資産運用に暗いかげを落とし続けています。

マーケットの状況を考えると、戻り売りを基本スタンスとしてキャッシュ・ポジションを高め、しばらく運用を休んで様子を見るということでもいいのでしょうが、国内の定期預金や個人向け国債の利回りは極めて低い水準が続いており、資金をどこに置いておけばいいのか困ってしまっている方も多いようです。

そんな方や為替リスクを抑えた外貨投資を考えている方が、一度は検討してみる価値があると思われる商品に「為替ヘッジ付き高格付け米国社債ファンド」があります。

外貨投資で為替リスクを避けるには、為替予約付の外貨預金を利用するなどの方法がありますが、日本より金利の高い通貨について為替ヘッジを行うと金利差分のコストが発生し、円預金で運用するのとほとんど変わらない金利水準になってしまいがちです。

しかし、複数の外国債券に投資を行う投資信託のうち、「為替ヘッジあり」タイプのものは、1ヶ月間の為替予約を繰り返し行うのが一般的で、リーマンショック以降、短期金利の金利差がほとんどなくなっている円と米ドルの間などではヘッジコストが極めて低くなっています。

一方、長期の金利である債券の利回りには日米間でまだ差がある上に、日本と違って米国には大きな社債市場があり、債券の高格付けの違いが利回りに素直に反映される状況にあるため、シングルA格の格付けの5年債でも4%前後の利回りが得られています。

その結果、日米間の債券利回りの差とヘッジコストの低減を活かして好成績を収めている為替ヘッジ付きタイプの投信が出てきています。

FRBのバーナンキ議長の発言によれば、米国の短期金利のゼロ金利状態は後2年程続きそうですから、このタイプのファンドはしばらく好成績が続く可能性が高いと考えられます。

一度、チェックしてみてはいかがでしょうか。

※本ブログ記事は、2011年10月12日時点の情報を基に作成しています。

金融商品取引法に定める表示

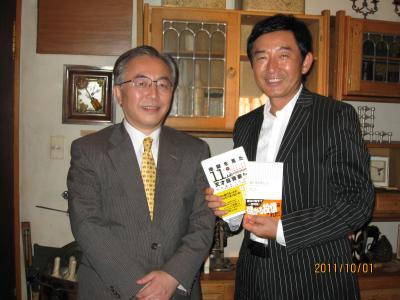

土曜日の午後、恵比寿のおしゃれなカフェでの対談となったのですが、見た目の石田さんはTVで拝見するイメージのままで、ノーソックスにおしゃれな革靴をはいておられました。

土曜日の午後、恵比寿のおしゃれなカフェでの対談となったのですが、見た目の石田さんはTVで拝見するイメージのままで、ノーソックスにおしゃれな革靴をはいておられました。