③リタイア層(60歳代〜)の活用法 〜その3

■贈与資金の受け皿として活用

■贈与と組み合わせて活用したい

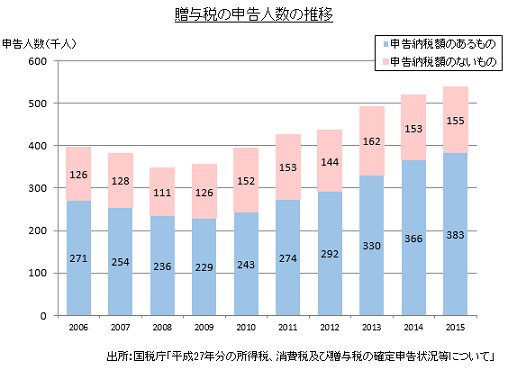

2015年1月以降、相続税の基礎控除額(非課税枠)が以前の「5000万円+1000万円×相続人の数」から、「3000万円+600万円×相続人の数」に引き下げられました。

以前なら課税対象ではなかった人も、相続税を支払う可能性が出てきています。

そこで、生きているうちに子供や孫に少しずつ資産を贈与し、相続時の財産を減らしておこうと考える人も増えているようです。

資金を贈る側、受取る側を合わせれば、あらゆる世代に考えられる活用法ともいえるでしょう。

一般的な贈与の場合、基礎控除(毎年110万円)の範囲内であれば贈与税がかかりません。

仮に、2人の子供に毎年100万円ずつを5年間贈与し、その資金がNISA口座で運用されていけば、合計で1000万円の資金を非課税で移転でき、運用益にも税金がかからずに済むわけです(ただし、実際に行う場合には、まとまった資金の贈与と認定されないように、毎年の贈与金額を少しずつ変更するなどの工夫が必要になるかもしれません)。

子供や孫の世代では、資産形成を目的とした積立て形式での長期運用が最も効果的と考えられ、この場合には複利効果を高めるためにも、できるだけ分配金を出さないタイプのファンドで、将来の成長が期待できる投資対象に投資を行うタイプのものが有力な候補になるでしょう。