②プレ・リタイア層(50歳代)の活用法 〜その2

■老後資金として「残す資金」の運用口座として活用

50歳代で、ある程度まとまった資金を保有している場合、リタイアに向けてその資金を増やす目的で、NISA口座を活用することが考えられます。

収益性が高い運用商品の代表は株式でしょうが、収益性が高い分、リスク(ブレ幅)も大きくなります。

ある程度まとまったお金の長期的な運用では、できるだけブレを抑えた運用の方が効率的といえます(入門講座⑤:「何故分散投資を行うべきなのか?」ご参照)。

そこで、株式とは値動きの異なる債券やREITなども組み入れた、ポートフォリオ運用を行っていく方がいいでしょう。

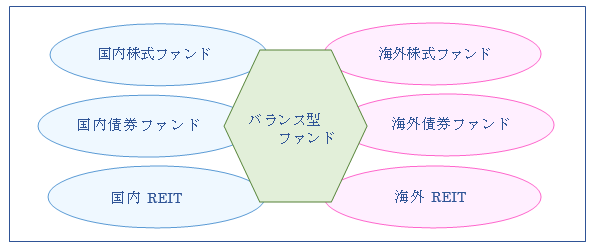

値動きが異なるアセットクラスのファンドを組み合わせて保有する方法のほか、それらをあらかじめ組み合わせてあるバランス型ファンドを購入する方法もあります。

値動きが異なるアセットクラスのファンドを組み合わせて保有する方法のほか、それらをあらかじめ組み合わせてあるバランス型ファンドを購入する方法もあります。

バランス型ファンドはファンド内でリバランスが行われるため、売却した分の非課税枠の再利用ができず、リバランスを実行しにくいNISA口座で長期間のポートフォリオ運用を行うのには、適したタイプのファンドといえるでしょう。

バランス型ファンドには、国内の株式や債券だけで運用を行うもの、海外の株式や債券、さらにREIT等を組み入れているもの、株式の比率が高いもの、債券の比率が高いもの、また組み合わせる比率を変更するもの、変更しないものなど、さまざまなタイプのものがあります。

具体的な商品選択では、自分がどれくらいのリスク(ブレ幅)なら耐えられるか(リスク許容度)、どの程度の収益率を目標とするか(目標収益率)などの他、シャープレシオなどの指標を用いて運用効率が高いと考えられるファンドを選択することが重要でしょう。