(5)投資信託のリスク(標準偏差)の計算方法

前回は、シャープ・レシオの計算におけるリスクである「リターンの標準偏差」について、数字の表す意味を説明しました。

標準偏差は受験のときなどに出てくる「偏差値」の計算にも使われていて、例えば「偏差値60(平均を50として、+10)」というのは、平均よりも1標準偏差上の成績に当たり、上位約16%ということになります。

偏差値70であれば、平均よりも2標準偏差上の成績に当たり、上位約2.5%ということになります。

それでは今回は標準偏差の計算方法についてお話してみましょう。

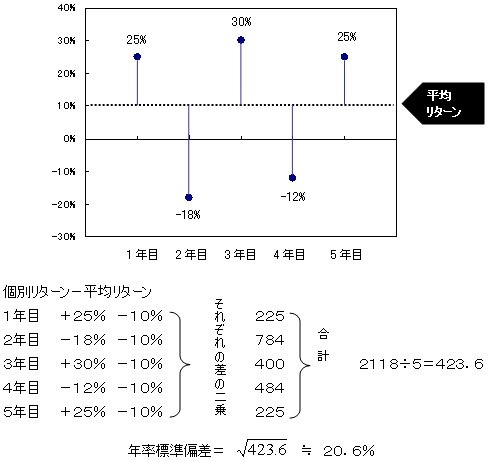

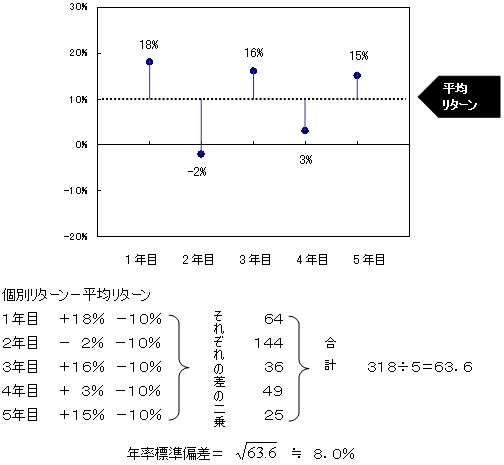

標準偏差は、平均値と個々の値の差を二乗したもの(二乗してすべてプラスの数字にすることで、ブレ幅の平均を求めます)を足し合わせ、その合計を個数で割り、さらにその数値の平方根を計算して(最初に二乗したものをもとに戻す作業です)、求めます。

言葉では少しややこしいので、実際の計算例を二つ挙げてみます。

投信Aは、「リターン10%/リスク(標準偏差)20.6%」だったといえます。

(例2)投信B

投信Bは、「リターン10%/リスク(標準偏差)8.0%」だったといえます。

投信Bは、「リターン10%/リスク(標準偏差)8.0%」だったといえます。

この2本の投信を比較してみると、投信Aと投信Bは、年平均リターンは同じ10%でしたが、

リスク(標準偏差)は、A:20.6%、B:8.0%、と、投信Bの方が小さく、より少ないリスク(ブレ幅)でリターンを達成することができた、といえるわけです。

(6)へ続く